Sharp Corporation (en adelante "Sharp") decidió y acordó con NEC Corporation (en adelante "NEC". NEC y sus filiales y empresas asociadas se denominarán "Grupo NEC") para adquirir el 66% de las acciones de NEC Display Solutions, Ltd. (en adelante "NDS"), una filial de NEC, para convertirla en una filial de Sharp. (en adelante, "NDS"), una filial de NEC, para convertirla en una filial de Sharp y operarla conjuntamente con NEC como una empresa conjunta.

1. Motivo de la adquisición de acciones

NDS está a cargo del negocio de pantallas BtoB dentro del Grupo NEC, con pantallas LCD, proyectores profesionales, productos y soluciones de cine digital en su núcleo de desarrollo a nivel mundial. Mientras tanto, Sharp desarrolla su negocio de pantallas BtoB con pantallas LCD, pizarras eléctricas, proyectores profesionales y equipos relacionados con 8K, etc. en el mercado japonés.

NDS tiene puntos fuertes en el mercado global centrado en Europa y América del Norte, mientras que Sharp tiene sus puntos fuertes en el mercado japonés, haciendo que ambas partes se complementen mutuamente, y se pueden esperar varios efectos de sinergia mediante el establecimiento de una empresa conjunta, como el mérito de la escala, la venta cruzada de productos, y la expansión del negocio en nuevas categorías como la pantalla LED y los Ecosistemas 8K + 5G con la cooperación mutua.

Como lo anterior, Sharp considera que hacer de NDS su subsidiaria y también una empresa conjunta con el Grupo NEC contribuirá al crecimiento del negocio de Sharp al reforzar su negocio BtoB y expandir las ventas, etc., y decidió adquirir la mayoría de las acciones de NDS.

2. Visión general de la adquisición

El 66% de las acciones de NDS se transferirá de NEC a Sharp. Está previsto que las acciones que actualmente pertenecen parcialmente a NEC Networks & System Integration Corporation se transfieran a NEC antes de la transferencia de acciones a Sharp, y NEC tendrá todas las acciones de NDS en ese momento.

Con lo anterior, NDS se convertirá en la filial de Sharp, ya que ésta tendrá 660/o de sus acciones. NEC seguirá teniendo 340/o de sus acciones para que NDS sea una empresa conjunta entre Sharp y NEC. Además, las siguientes cuatro filiales de NDS se convertirán en filiales de Sharp con la transferencia mencionada de NDS para convertirse en filial de Sharp.

- NEC Display Solutions of America, Inc.

- NEC Display Solutions Europe GmbH

- NEC Viewtechnology Trading (Shenzhen), Ltd.

- S[quadrat] GmbH

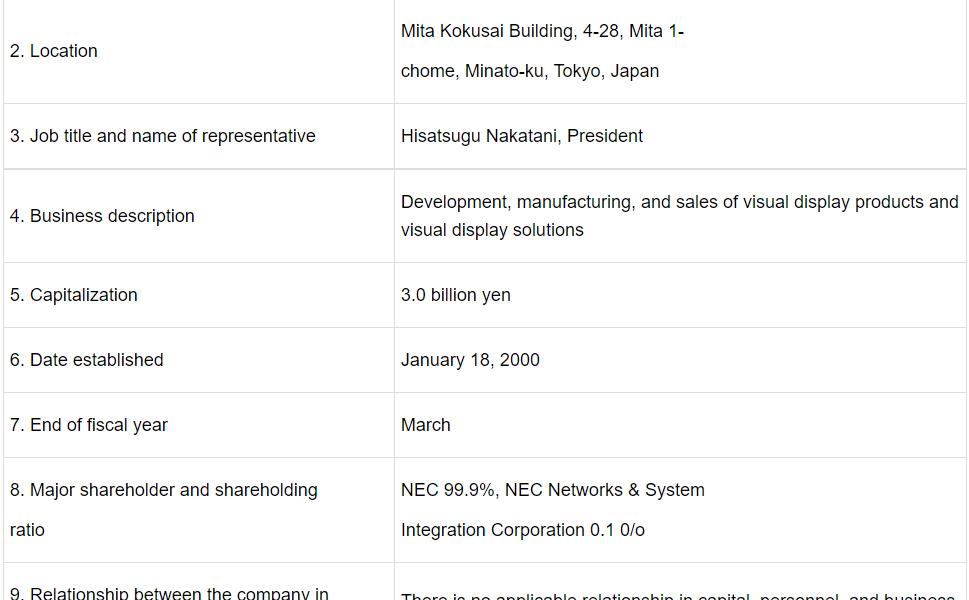

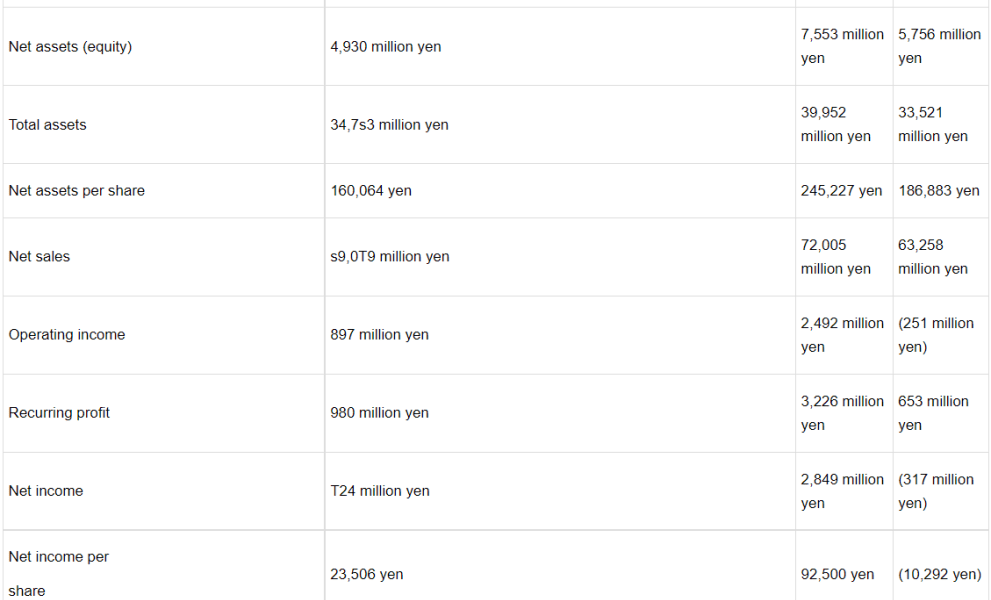

3. Visión general del NDS

* Ventas netas a finales de marzo de 2019: 9T,370 millones de yenes, ingresos operativos: 930 millones de yenes (base IFRS). El superávit se mantiene incluso sobre una base no consolidada tras excluir los costes de la reforma estructural y las inversiones iniciales hacia nuevos negocios.

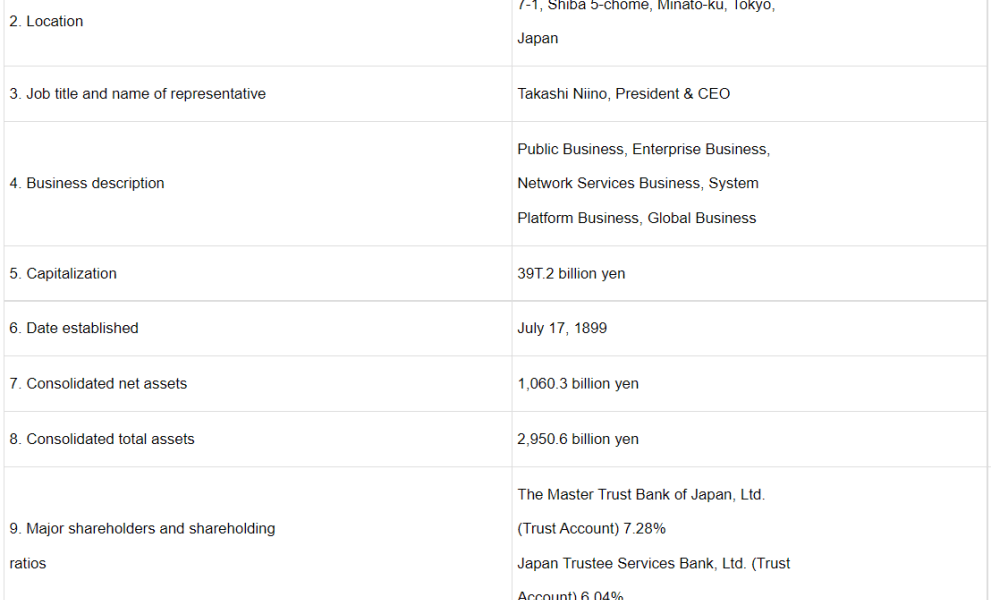

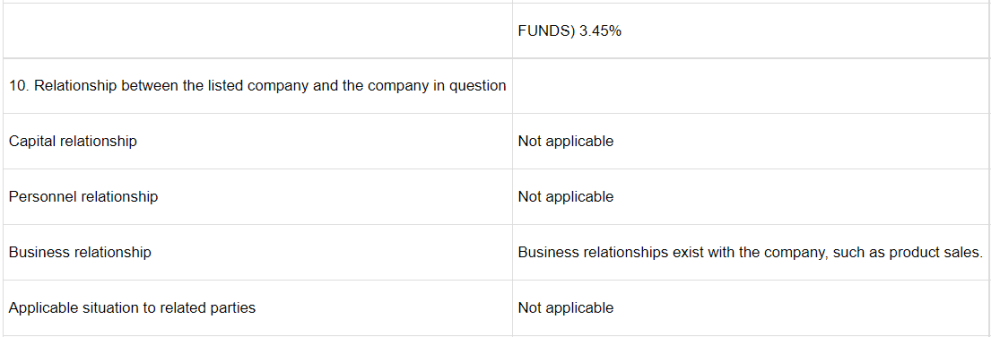

4. Visión general de la contraparte del acuerdo de adquisición de acciones (a 31 de marzo de 2019)

5. Número de acciones que se van a transferir y situación de la propiedad de las acciones antes y después de la transferencia

Número de acciones que poseía antes de la transferencia: 0 acciones (porcentaje de propiedad: 0%)

Número de acciones a transferir y contraprestación: 20.328 acciones (porcentaje de propiedad: 66%) (9.240 millones de yenes [*])

Número de acciones en propiedad después de la transferencia: 20.328 acciones (porcentaje de propiedad: 66%)

*Nota: La contraprestación de esta transferencia se basa en las cifras financieras de las empresas que se transfieren, incluida NDS, a 31 de diciembre de 2019. La contraprestación final de la transferencia puede ajustarse a posteriori en función de las cifras financieras en el momento de la transferencia.

6. Horario

Fecha de firma del contrato: 25 de marzo de 2020

Fecha de la transferencia de acciones: 1 de julio de 2020 (prevista)

La fecha está sujeta a cambios según el progreso de la Ley de Competencia, etc.

7. Perspectivas de futuro

El impacto de esta operación en los resultados consolidados es menor.